Als werkgever levert u maandelijks of per vier weken gegevens aan die wij gebruiken om de pensioenpremie te berekenen. U geeft onder andere per werknemer het aantal pensioengevende uren en de pensioengrondslagaanwas via de PDO-aanlevering aan ons door. Maar welke delen van het salaris zijn pensioengevend en hoe berekent u de pensioengrondslag en pensioengrondslagaanwas?

Uitleg begrippen

Als u klikt op een van onderstaande vragen, verschijnt er meer uitleg.

• het loon voor de werknemersverzekeringen.

Hiervan is altijd uitgezonderd de bijtelling als gevolg van het privégebruik van een zakelijke auto;

• het werknemersaandeel in de premie voor de pensioenregeling;

• het loon dat is uitgeruild voor vrije vergoedingen of vrije verstrekkingen in verband met extraterritoriale kosten.

StiPP wil het loon voor de werknemersverzekeringen ontvangen dat u ook opgeeft aan de Belastingdienst. Bijzondere looncomponenten worden soms ten onrechte uitgevinkt in het salarispakket terwijl ze wel onder het pensioengevend salaris vallen. Voorbeelden van bijzondere looncomponenten zijn verschillende bonussen, vergoedingen of toeslagen die de werknemer van de werkgever krijgt. Bijvoorbeeld een eindejaarsuitkering, dertiende maand of uitbetaling van overuren.

Check het bij de Belastingdienst

Met het Handboek loonheffingen: Handboek Loonheffingen 2023 (belastingdienst.nl) kunt u nagaan of een bijzonder component van de beloning onderdeel uitmaakt van het loon voor werknemersverzekeringen.

Twijfelt u welke bijzondere looncomponenten meetellen als pensioengevend salaris? Neem dan contact op met de Belastingdienst en controleer of u over het looncomponent premie werknemersverzekeringen betaalt. Betaalt u er deze premie over, dan valt het looncomponent onder pensioengevend salaris.

StiPP stelt elk jaar een uurfranchise vast. In 2024 is de uurfranchise € 8,45. Voor het berekenen van de franchise per periode vermenigvuldigt u het aantal pensioengevende uren met de uurfranchise (€ 8,45 in 2024). Zie voor het berekenen van de (cumulatieve) franchise deze voorbeelden.

Waar wordt mee gerekend in de pensioenregeling?

Voor de berekening van zowel de premie die u als werkgever betaalt als voor de berekening van de beschikbare premie voor de opbouw van het pensioenkapitaal van de deelnemers, wordt de pensioengrondslag gebruikt. Vanaf 2023 geldt dit voor de Basisregeling en voor de Plusregeling.

Aan StiPP geeft u in de Plusregeling per periode de pensioengrondslag en het aantal pensioengevende uren door.

Voorbeeldberekeningen pensioengevend salaris en pensioengrondslag

Via onderstaande knop vindt u het document ‘voorbeeldberekeningen Pensioengevend salaris en pensioengrondslag’. Hierin vindt u een aantal voorbeelden om de verschillende begrippen duidelijker uit te leggen.

Wat is de pensioengrondslagaanwas?

U levert de gegevens van uw werknemers bij ons aan via een PDO-bestand. U geeft daarin de pensioengrondslagaanwas door. De pensioengrondslagaanwas is het verschil tussen de aanwas tot en met de huidige periode en de aanwas tot de huidige periode De pensioengrondslagaanwas berekent u door gebruik te maken van voortschrijdend cumulatief rekenen (VCR). Deze methodiek gebruikt u ook voor het berekenen van de premies voor de werknemersverzekeringen. De Belastingdienst heeft een uitgebreide toelichting op haar website geplaatst. Daarnaast vindt u via onderstaande knop het document ‘voorbeeldberekening VCR-methodiek’. In dit document vindt u twee praktijkvoorbeelden

Overgangsbepaling voor reserveringen van vóór 2022

Tot het jaar 2022 heeft u als werkgever twee opties bij pensioenopbouw over reserveringen:

- U voegt de reservering toe aan het pensioengevend salaris op het moment dat u de reservering doet

- U voegt de reservering toe aan het pensioengevend salaris op het moment dat u de reservering uitbetaalt

Vanaf het jaar 2022 heeft u geen keuze meer. Dan wordt het Sociale verzekeringsloon (SV-loon) leidend. Dit betekent dat de reservering alleen nog maar pensioengevend is op het moment dat de reservering daadwerkelijk wordt uitbetaald en dus tot het SV-loon behoort.

Dit betekent dat er voor sommige werkgevers een overgangsbepaling geldt. Als u tot 2022 de keuze had gemaakt de reservering op het moment van opbouw pensioengevend te laten zijn, dan geldt de overgangsbepaling. Deze houdt in dat de reserveringen die vóór 2022 zijn opgebouwd - waar u dus al pensioenpremie over heeft afgedragen – niet weer tot het pensioengevend salaris behoren op het moment dat de reservering wordt uitbetaald. Dit voorkomt dubbele pensioenopbouw. U brengt de uitbetaalde reservering in mindering op het pensioengevend salaris.

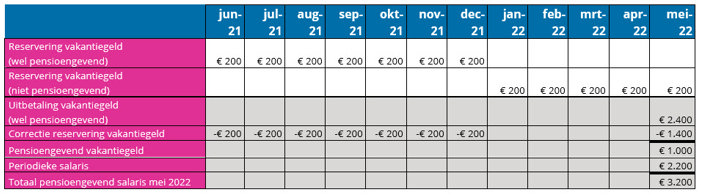

In 2021 werd vanaf juni maandelijks € 200,- vakantiegeld gereserveerd. Deze reservering werd opgenomen in het pensioengevend salaris. Daarover is dus pensioenpremie afgedragen en uw werknemer heeft hierover ook pensioen opgebouwd.

In mei 2022 wordt het gereserveerde vakantiegeld uitbetaald. Dit bedrag is dan pensioengevend. De pensioengevende reserveringen in 2021 worden bij de uitbetaling in mindering gebracht. Anders bouwt uw werknemer over dat deel dubbel pensioen op en betaalt u dubbele pensioenpremie.

Concreet betekent dit dat bij de uitbetaling van het vakantiegeld in mei 2022 deze reservering uit 2021 van totaal € 1.400,- in mindering wordt gebracht. Hierdoor wordt het pensioengevend vakantiegeld € 1.000,-.

Naast het pensioengevend vakantiegeld wordt ook het periodieke salaris over de huidige periode doorgegeven. In dit voorbeeld is uitgegaan van een pensioengevend salaris van € 2.200,-. In totaal geeft u in mei 2022 dus een pensioengevend salaris van € 3.200 aan ons door.

Bijzondere situaties

Hieronder leest u wat u moet doen in een tweetal bijzondere situaties.

Loonkostendispensatie en pensioen

Als er sprake is van loonkostendispensatie, dan betaalt u (tijdelijk) minder loon aan uw Wajong-werknemer. Uw werknemer krijgt een aanvullende Wajong-uitkering. In de Basisregeling geeft u als pensioengevend salaris het salaris door dat u aan uw werknemer betaalt. In de Plusregeling geeft u de pensioengrondslag door, waarbij u rekent met het daadwerkelijke salaris dat u aan uw werknemer betaalt. Het kan voorkomen dat dit uurloon lager is dan de uurfranchise van StiPP. Hierdoor ontstaat er een negatieve pensioengrondslag. U krijgt daarom dan de volgende foutmelding te zien in het verwerkingsverslag van een PDO-aanlevering: “de opgegeven salarismutatie leidt tot een verlaagde inleg die niet te verrekenen is met de totale inleg in de opgegeven regeling”. U kunt deze foutmelding negeren.

Bij een negatieve pensioengrondslag bouwt uw werknemer geen pensioen op. U betaalt voor deze werknemer ook geen pensioenpremie. Het is belangrijk dat u de gegevens van deze werknemers wel maandelijks door blijft geven: zodra het loon boven de franchise uitkomt, bouwt uw werknemer dan direct het pensioen op waar hij recht op heeft.

Loonkostensubsidie en pensioen

De loonkostensubsidie is bedoeld voor werkgevers die werknemers met een ziekte of handicap in dienst nemen. U vraagt loonkostensubsidie aan voor uw werknemer als deze minder dan het minimumloon kan verdienen. De loonkostensubsidie vergoedt het verschil tussen loonwaarde en minimumloon. In dit geval geeft u aan StiPP in de Basisregeling het salaris door dat u aan uw werknemer betaalt, dus inclusief het deel vanuit de loonkostensubsidie. In de Plusregeling geeft u de pensioengrondslag door, waarbij u rekent met het salaris dat u daadwerkelijk aan uw werknemer betaalt. Uw werknemer verdient per saldo het minimumloon en bouwt over dat loon ook pensioen op bij StiPP.

Uitbetaling door werkgever

U neemt de uitkering die u aan uw werknemer betaalt mee in de berekening van het pensioengevend salaris en de pensioengrondslag. Het aantal uren op basis waarvan u de werknemer doorbetaalt (‘gebruikelijke uren’), neemt u mee in het aantal pensioengevende uren. De eigen bijdrage van de werknemer (in de Plusregeling) houdt u in op de uitkering die u uitbetaalt.

Uitbetaling door UWV

Besluit u de WAZO-uitkering rechtstreeks door het UWV aan uw werknemer te laten uitbetalen? Dan geldt het volgende:

- Uw werknemer verstrekt de uitkeringsspecificatie van de WAZO-uitkering aan u. Op basis van deze specificatie geeft u de pensioengrondslag en het aantal pensioengevende uren door. En betaalt u de pensioenpremie aan StiPP.

- De deelnemersgegevens die betrekking hebben op de Wazo-uitkering worden aangeleverd over de periode waarin de uitkering is uitbetaald.

Voorbeeld: de uitkering wordt in maart uitbetaald aan de werknemer. Dan is de uitkering op dat moment ook pensioengevend. U levert dus de pensioengrondslag en het aantal pensioengevende uren met betrekking tot de Wazo-uitkering mee in het PDO bestand met de gegevens van maart. - Als de werknemer deelnemer is in de Plusregeling, dan mag u een eigen bijdrage van 4% van de pensioengrondslag vragen aan uw werknemer. De werknemer betaalt de eigen bijdrage dan aan de uitzendonderneming. Dit regelt u samen met uw werknemer. Als werkgever draagt u altijd de gehele pensioenpremie af aan StiPP. Als de werknemer de eigen bijdrage niet betaalt, dan mag u het bedrag inhouden op het loon (zodra dit weer wordt betaald) of bij de eindafrekening.